Las principales modificaciones propuestas por el Gobierno en los distintos anteproyectos de ley se centran mayoritariamente en cambios en el IRPF, el IVA y el IS. Comentados ya los dos primeros impuestos, nos centraremos en el tercero mirando cuáles son las principales novedades respecto a la normativa vigente. Sin embargo, cabe recordar que todavía no son las modificaciones definitivas respecto del TRLIS, ya que este Anteproyecto todavía tiene que pasar por la tramitación parlamentaria y la consecuente aprobación definitiva. Así pues, según parece, su entrada en vigor no se prevé hasta el ejercicio 2016, aunque se pretende que algunas de las disposiciones anunciadas puedan aplicarse anteriormente.

Antes de entrar por completo en las modificaciones que quiere introducir el anteproyecto de ley, nos centraremos en presentar brevemente este impuesto, ya que es ligeramente menos conocido por los contribuyentes que otros como el IRPF o el IVA.

El Impuesto de Sociedades (IS) es un tributo directo (muestra la capacidad económica del sujeto pasivo) y personal (valora las circunstancias particulares de cada contribuyente) que grava la renta de las sociedades y de otras entidades jurídicas. La sujeción al impuesto la determina la residencia en el territorio español, y esta la tendrán las entidades que (i) se hayan constituido de acuerdo con la legislación española; (ii) tengan su domicilio social en España; o bien (iii) tengan la sede de la dirección efectiva de su actividad (dirección y control de las actividades que se realizan) en España. Todos los sujetos pasivos estarán obligados a presentar el impuesto, tanto si han desarrollado o no alguna actividad económica, y tanto si han obtenido o no rentas sujetas a tributación. Así pues, las sociedades que estén inactivas o que no hayan generado rentas tendrán que presentar igualmente el impuesto. Las únicas excepciones a la obligación de declarar serán las siguientes:

- entidades declaradas totalmente exentas por el artículo 9.1 TRLIS

- comunidades titulares de montes vecinales de mano común respecto a aquellos periodos impositivos en que no tengan ingresos sometidos al IS, ni tengan gastos, ni hagan inversiones que permitan efectuar una reducción de la base imponible

- entidades declaradas parcialmente exentas por el artículo 9.3 TRLIS siempre que (i) sus ingresos no superen los 100.000 euros anuales; (ii) los ingresos correspondientes a rentas no exentas sometidas a retención no superen los 2.000 euros anuales; (iii) las rentas no exentas que obtengan estén sometidas a retención

- los partidos políticos respecto a las rentas exentas

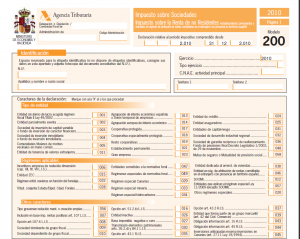

Estas entidades que estén obligadas a presentar el IS tendrán que hacerlo mediante el modelo 200, y será necesario que la declaración la signe la persona o personas que ostenten la representación legal de la entidad declarante.

Muchas veces el elemento más problemático en comparación con otros impuestos es el periodo impositivo y el devengo de este tributo. El periodo coincide con el ejercicio económico de cada entidad, que puede o no coincidir con el año natural dependiendo de la actividad económica que se realice (por ejemplo, la producción y comercialización del vino va en función de la vendimia, es decir, va desde septiembre de un año al agosto del siguiente periodo). Al mismo tiempo, también hay que tener en cuenta que en algunos casos concretos puede ser que, aunque no haya finalizado el ejercicio económico, se entienda que el periodo impositivo ha concluido. Serían casos de extinción de una entidad (siempre que se haga el correspondiente asentamiento de cancelación de la sociedad en el Registro Mercantil), el cambio de residencia al extranjero o bien la transformación de la forma jurídica de la entidad (y la consecuente no sujeción al impuesto o la alteración del tipo de gravamen). Pero en ningún caso el periodo impositivo puede exceder los doce meses. Por lo tanto, el periodo computable por el IS puede ser de doce meses o menos; si es de doce meses, puede coincidir o no con el año natural. Sin embargo, es necesario que se haga una declaración por cada periodo impositivo, hecho que puede comportar que en un mismo año natural se presente más de una declaración. Consecuentemente, en este tributo, el plazo para presentar la declaración no es la misma fecha para todos los contribuyentes, porque depende del día en que finalice su periodo impositivo. Lo que sí que es igual para todo el mundo es que la presentación tendrá que efectuarse durante los veinticinco días naturales siguientes a los seis meses posteriores a la conclusión del periodo impositivo; y, en caso de que la fecha de presentación coincidiera con un día festivo o en el sábado, el plazo finalizaría el primer día hábil siguiente a la fecha del vencimiento.

Una vez presentado el impuesto nos centraremos en las modificaciones que se proponen para su entrada en vigor a partir del 1 de enero de 2014 y, seguidamente, las que lo harán a partir del 2015. Respecto a las primeras hay que destacar tres novedades. La primera pivota en torno a las SOCIMI (Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario), donde se busca excepcionar el régimen de retención que se aplica a los dividendos o a las participaciones en beneficios distribuidos por las SOCIMI cuando la entidad receptora también aplica este régimen. Al mismo tiempo, se propone que la restricción existente a la aplicación por parte de los socios no residentes de la SOCIMI referente a la exención en el IRNR de las rentas obtenidas mediante la venda de valores sólo se aplique si la participación es superior al 5%. La segunda novedad sería la derogación del artículo 27 de la Ley 49/2002 de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo. Se quieren eliminar los incentivos fiscales de los acontecimientos de excepcional interés público, aunque se ha previsto un régimen transitorio para acontecimientos que ya hayan sido aprobados antes del pasado 20 de junio. La tercera novedad se basa en la integración en la base imponible de las dotaciones reguladas en el artículo 19.13 TRLIS que generen activos por impuestos diferidos, que se producirá con un límite del 60% de la base imponible previa a su integración y permitirá que se compensen las bases imponibles negativas.

Seguidamente comentaremos las normas incluidas en el Anteproyecto con efectos para el periodo impositivo iniciado a partir del 1 de enero de 2015. Se prevé que se prorroguen ciertas medidas temporales que ya se están aplicando actualmente, entre las cuales destacan: las limitaciones a la libertad de amortización para las inversiones realizadas hasta la entrada en vigor del Real Decreto ley 12/2012; la amortización del 2% para la deducción del inmovilizado intangible de vida útil indefinida; las limitaciones a la compensación de las BINS del 50% y del 25% de la base imponible previa en función del volumen de operaciones, y el importe de la cifra de negocios.

Otra modificación es la referente al tipo de gravamen y a la retención. El primero se reducirá del 30 al 28% para los sujetos pasivos, aunque hay especificaciones: para las micropymes propone situarlo al 25% y para las pymes al 25% hasta los 300.000€ de base imponible, y lo que exceda al 28%. Respecto a la retención, se reducirá hasta el 21%.

Como tercera medida se establece una exención parcial en la venta de participaciones en entidades residentes durante los periodos impositivos iniciados en el 2015 que cumplan los requisitos de al menos una participación del 5% o un valor de adquisición superior a los 50 millones de euros, pero siempre con un mantenimiento mínimo de un año.

Comentadas las novedades que se prevén que entren en vigor este año y el próximo, como tercer punto sólo quedará comentar las que lo harán a partir del 1 de enero de 2016. Lo haremos centrándonos en elementos clave del impuesto, como son la base imponible, el tipo de gravamen, las deducciones a la cuota íntegra y los regímenes especiales.

Base imponible

Como ya comentamos en el Anteproyecto del IVA, se quiere adaptar el concepto de actividad económica, en concreto para las actividades de alquiler de inmueble, en qué sólo será necesario disponer de un trabajador con contrato y jornada completa y ya no será imprescindible tener un local.

En las operaciones vinculadas se quieren restringir las reglas que determinan la vinculación, aunque, para contrarrestar, se quiere recuperar la vinculación “de hecho”, es decir, la que se manifiesta porque una entidad tiene poder de decisión sobre la otra. Como ventajas respecto a la regulación actual podemos decir que se quiere simplificar el régimen de documentación para aquellas entidades que tengan una cifra de negocios inferior a 45 millones de euros, y que ya no se quiere establecer una jerarquía entre los diferentes métodos de valoración de las operaciones vinculadas, mientras se respete la libre competencia.

Referente a las deducciones, se elimina la de las pérdidas generadas con ventas intragrupo de acciones, inmovilizado material, inversiones inmobiliarias, inmovilizado intangible y valores de deuda. Además, se quiere establecer la no deducibilidad de la retribución de los fondos propios.

Respecto a los gastos deducibles, se fijará un límite máximo de un 1% del importe de la cifra de negocios para las atenciones a clientes o proveedores; las retribuciones a los administradores para desarrollar unas funciones diferentes a las de su cargo pasarán a ser deducibles, acabando así con la problemática teoría del vínculo; y se quiere eliminar la deducibilidad de los gastos con entidades vinculadas que no generen ingresos o estén sometidas a un tipo de gravamen inferior al 10%.

Pero podríamos decir que las principales novedades serían la exención para evitar la doble imposición y la compensación de bases imponibles negativas (BINS). La primera se basa en la unificación del tratamiento de los dividendos y las plusvalías derivadas de participaciones en entidades residentes y no residentes en territorio español. Y la segunda se centra en qué, además de no fijar ningún límite temporal en la compensación, la limitación del importe a compensar sea del 60% de la base imponible, con el límite de un millón de euros.

Tipos de gravamen

El tipo de gravamen se quiere fijar al 25%, aunque las entidades de nueva creación que desarrollen actividades económicas lo harán al 15% los dos primeros años; las sociedades cooperativas fiscalmente protegidas lo harán al 20%; y las entidades de crédito y las dedicadas a la explotación, investigación y explotación de yacimientos y almacenes subterráneos de hidrocarburos al 30%.

Deducciones a la cuota íntegra

Nos centraremos en las deducciones para incentivar ciertas actividades y la deducción para evitar la doble imposición internacional. Respecto a las primeras, en el Anteproyecto se incluyen deducciones por actividades de I+D, incentivos en el sector cinematográfico y deducciones por creación de empleo. Referente a la segunda, se fija un tipo del 20% para el primer millón de euros y un 18% para el resto, con el fin de potenciar el desarrollo de una industria propia. Además, se fija una deducción del 15% de los gastos que se lleven a cabo en territorio español para atraer las grandes producciones internacionales.

Aparte de las modificaciones en relación a la exención para evitar la doble imposición sobre dividendos y rentas derivadas de la venta de valores representativos de los fondos propios de entidades residentes y no residentes se proponen ciertas novedades. La más destacada es la deducibilidad del exceso del impuesto extranjero que no pueda ser deducido por exceder de los límites establecidos, siempre que las rentas que se graben provengan de la realización de actividades económicas fuera del territorio español.

Respecto a los dividendos y las participaciones en beneficios recibidos del exterior, aparte de la exención, se permite deducir de la cuota del IS el impuesto efectivamente pagado por la entidad no residente respecto de los beneficios con cargo a los que se abonan los dividendos. Eso siempre y cuando se tenga una participación mínima del 5% o un valor de adquisición superior a los 50 millones de euros, y siempre un periodo de tenencia de al menos un año. Será necesario tener en cuenta que el importe de esta deducción más el impuesto soportado en el extranjero no podrá superar el impuesto que se hubiera pagado en España con las mismas rentas.

Regímenes especiales

Podemos apreciar cinco grandes modificaciones con respecto a los regímenes especiales que actualmente se encuentran regulados en el TRLIS.

- Consolidación fiscal: la principal novedad respecto a la actual regulación se basa en el perímetro del grupo de consolidación, en el cual se quiere meter a todas aquellas sociedades españolas sobre las que se tenga al menos un 75% de participación y que se disponga de la mayoría del derecho de voto. Se permite que formen parte las sociedades españolas con matriz extranjera que estén sujetas a un impuesto idéntico o análogo al IS.

- Operaciones de reestructuración: se quiere que, en vez de ser una mera opción, pase a ser el régimen general cuando se produzcan operaciones de reestructuración.

- Empresas de dimensión reducida: no se contempla una escala de gravamen reducida como la que hay actualmente, aunque se prevé poder reducir la base imponible hasta un 10% con el límite máximo anual de un millón de euros. Pero no se pueden beneficiar de este régimen las entidades cuya principal actividad sea la gestión del patrimonio inmobiliario o mobiliario de acuerdo con lo que establece el Impuesto sobre el Patrimonio.

- Transparencia fiscal internacional: se incorpora un nuevo supuesto de obligatoriedad de imputación de la renta positiva obtenida por la filial no residente. Tendrán que imputarse al contribuyente las rentas positivas obtenidas por la filial provenientes de la cesión o venta de bienes y derechos, y de la prestación de servicios, cuando no se disponga de la correspondiente organización de medios materiales y personales para su realización.

- Se elimina el supuesto de no imputación en caso de que la suma de las rentas sea inferior al 4% de los ingresos totales de la entidad no residente; así como la posibilidad de medir los límites del 15% de la renta total a nivel del grupo de sociedades.

- Entidades de tenencia de valores extranjeros (ETVE): Destacan dos modificaciones. La primera es el aumento hasta los 50 millones de euros como importe mínimo de inversión para poder acogerse a este régimen, siempre y cuando se disponga, al menos, del 5% de participación. Actualmente, el mínimo se sitúa en los 6 millones de euros, por lo tanto, con esta medida se quiere imponer una barrera para incorporarse a este régimen fiscal. La segunda es la corrección del tratamiento de los dividendos percibidos para las personas físicas de parte de las ETVE, que pasarán a formar parte de las rentas del ahorro en el IRPF.

Estas son las principales novedades que se proponen en este Anteproyecto. A partir de ahora habrá que ver si todas ellas llegan a ser aplicables o bien son objeto de alguna modificación parlamentaria.